开通期货账户:解锁金融市场的无限潜力

什么是期货账户?

期货账户是用于交易期货合约的账户类型。期货合约是一种标准化的合同,允许投资者在未来特定日期以特定价格买卖标的资产。

为什么开通期货账户?

开通期货账户可以带来以下优势:

- 杠杆交易:期货账户允许投资者使用杠杆,放大他们的交易规模。这可以增加利润潜力,但也增加了风险。

- 对冲风险:期货合约可用于对冲风险敞口,从而降低损失的风险。

- 交易各种资产:期货合约涵盖广泛的资产,包括股票、商品和货币。这提供了多样化的投资机会。

- 市场流动性:期货市场流动性很高,这使得投资者可以快速轻松地买卖合约。

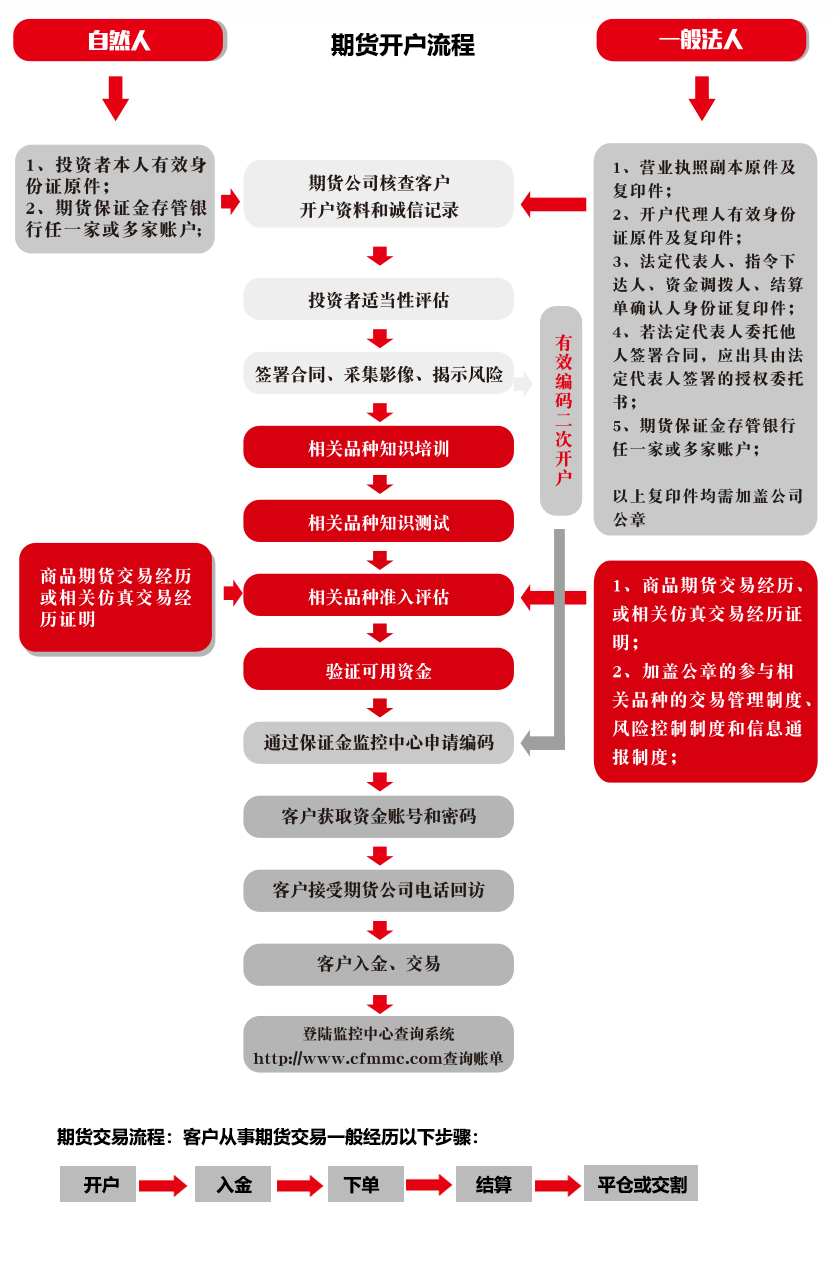

如何开通期货账户?

开通期货账户需要几个简单的步骤:

- 选择经纪商:选择一家信誉良好的期货经纪商,提供适合您需求的交易平台和账户类型。

- 填写申请表:填写经纪商提供的申请表,提供您的个人和财务信息。

- 提交文件:提供身份证明、收入证明和其他必要的文档。

- 入金资金:向您的账户充值资金以开始交易。

风险管理

期货交易涉及重大风险,在开通账户之前了解和管理这些风险至关重要。以下是需要注意的一些事项:

- 市场波动:期货合约的价格可能波动很大,导致损失。

- 杠杆风险:使用杠杆可以放大利润,但也会放大损失。

- 保证金追缴:如果您账户中的保证金不足,经纪商可能会要求您追加保证金或平仓。

结论

开通期货账户可以解锁金融市场的无限潜力。重要的是要了解并管理交易涉及的风险。通过选择信誉良好的经纪商、制定强有力的风险管理策略并获得对期货市场的深入了解,您可以利用期货账户实现您的财务目标。

期权和期货哪个风险更大,并且收益更多?

很多网友可能会在平时的日常生活中,会把自己的闲余资金放在一定的投资理财工具上面。 这样的话也能够让自己的钱生钱,但是大家在选择投资理财工作的时候,也会有不一样的选择。 比如说有的年轻人他们会把自己的钱放在基金里,有的也是比较收益选择放在股票市场里。 但是针对于这些市场他们也有各自的优点和缺点,比如说对于股票市场来说的话,它的风险就可能会很高,但是比股票还要风险高一点的,那就是期权或者是期货了。

很多人都会在期权或者期货这两个嗯投资理财工具上面做一个选择,因为对于大家来说的话,这两个名字听起来有一些类似。 但是实际上如果把这两个投资理财方式放在一起相比较的话,期货的风险还是要大一点的。 因为在这样的一个投资理财的环境中,两者都是买卖双方,而且它的风险是对等的双方都有可能会存在一些爆仓的风险。 而且像期权它的买卖方的风险就是不对等的,买方的风险比较固定,而卖方的风险就是无限的。

所以相对来说的话,期货的风险还是要大一点的,另外就是期权它的投资风险主要是来源于下几个方面。 一是资金风险层面,手续费也是要花上一笔不小的数目,而且这个手续费还不能够算在风险上,他的权力风险就是属于不利于买方的时候,可能会出现让买方的权利金全部亏损,这也就是关于期权买方资金风险的部分。 另外就是关于价格波动风险,一些合约他们在快到期的时候,本身的时间价值和它的权力金的价值都会消失成0,所以在快到期的时候有很大的可能性期权价格猛然的波动也会让到期的时候严重亏损。

而期货的投资风险主要是属于仓位风险以及市场风险,首先仓位风险就是很容易出现爆仓的这种情况,而且在每个交易日的时候也会有相应的交易所或者期货公司进行相应的结算。 如果投资者的保证金在规定的比例比较低的时候,就可能要求强制的平仓,这个时候如果出现爆仓的话就会亏损很多。 另外就是市场风险现货价格和期货价格他们在进行交割的时候一般都会差不多,这一点也是保证期货市场发挥对冲作用的基础,所以在实际的交易的过程中能够看到期货价格与当前的市场价格往往是出现偏离的情况。

期货与期权的联系区别?

期权也称选择权,赋予其购买者在规定期限内按双方约定的价格(执行价格)购买或者出售一定数量某种资产(标的资产)的权利。 期权卖方收取权利金后,有义务按买方的要求履约。 所谓期权交易,实际上就是这种“权利”的买卖。

期权与期货的主要区别,总结了以下5点:

期货交易不存在权利金的说法,期权交易是买方支付给卖方权利金。期货的买卖双方权利义务相等,参与交易均需交纳一定比例的保证金;

期权的买方支付了权利金,不承担义务,有选择行权或者取消/放弃自动行权的权利,无需缴纳保证金,在买方申请行权时,才会校验账户资金是否足够;

卖方承担履约义务,如果投资者卖出的是美式期权,随时面临着履约风险,若被交易所抽中履约,在盘后会集中处理,因此,卖方需要缴纳保证金,确保有履约能力。

期权和期货的关系

商品期权:标的物是对应的期货合约,行权后将获得相应的期货合约持仓;

沪深300股指期权:和股指期货的标的物为同一个,是对应的股票指数。 上证50ETF期权对应的是华夏上证50ETF。

利用股指期货使资产每年翻两倍:华尔街操盘手阅读新经典目录

在金融世界中,追求资产的高速增长是许多投资者梦寐以求的目标。 其中,利用股指期货作为一种策略,被华尔街操盘手视为实现资产翻倍的捷径。 本文将逐步引领读者探索这一领域,从理论到实践,帮助投资者实现资产的稳定增长。 认识篇:股指期货交易——你准备好了吗?股指期货是金融市场中的一种衍生产品,其价值源自于股票市场的表现。 对于初次接触这一领域的投资者,首先需要明确的是,股指期货交易并非无风险的投资方式,它要求投资者具备一定的市场分析能力与风险承受能力。 然而,它也提供了一种对冲风险、实现资产增值的有效途径。 第1章:股指期货——华尔街最新的游戏在快速变化的金融市场中,股指期货成为华尔街最新热门的游戏。 通过理解和掌握其运作机制,投资者可以利用这一工具在市场波动中捕捉机会,实现资产的高效增长。 然而,这要求投资者必须深入学习相关知识,以避免可能的损失。 第2章:指数市场——入门知识了解指数市场是成功进行股指期货交易的第一步。 投资者需要熟悉各类指数、它们的计算方式以及影响指数变动的主要因素。 通过学习这些基础知识,投资者可以更好地理解市场趋势,为接下来的交易策略打下坚实基础。 第3章:利用股指期货保护股票市场股指期货不仅能够帮助投资者实现资产的增值,同时还能作为有效的风险保护工具。 通过适当的策略运用,投资者可以在市场波动时减少损失,确保资产的稳定增长。 第4章:指数期权——有限风险,无限潜力指数期权是另一种衍生产品,它允许投资者以较低的风险水平参与到市场中。 通过灵活运用指数期权,投资者可以在保持有限风险的同时,追求潜在的高收益。 交易篇:按游戏规则行事——成功投资人的交易规则成功的股指期货交易需要遵循一套明确的规则和策略。 了解交易场心理学,掌握最佳交易时机,是实现稳定收益的关键。 投资者需要学会如何在市场波动中保持冷静,避免情绪化决策。 第5章:交易场心理学——经纪人不会告诉你的心理法则交易场中,心理因素往往比技术分析更重要。 了解并克服自己的交易心理障碍,可以帮助投资者在市场波动中保持冷静,做出更合理的决策。 第6章:江恩、弗波纳奇和黄金分割律——掌握最佳交易时机通过运用历史数据中的模式和规律(如江恩角度线、弗波纳奇数列和黄金分割比率),投资者可以更好地预测市场的潜在走势,从而抓住最佳的交易时机。 实战篇:LSS——最佳短线获利工具对于追求高效增长的投资者而言,LSS(三日周期法)提供了一种快速获利的策略。 通过分析三日内市场走势,投资者可以捕捉到短期内的市场变动,实现资产的快速增值。 第7章:三日周期——提示市场走势三日周期法强调对市场短期波动的敏感性。 通过监测市场在三个交易日内的情况,投资者可以预测市场的短期走向,为交易决策提供依据。 第8章:LSS三日周期法——最新股指期货交易工具结合LSS三日周期法与股指期货交易,投资者可以实现更为精准的资产增长。 这一工具为追求短线获利的投资者提供了有效的策略,帮助他们在市场中把握机会。 术语表为了更好地理解和运用本文内容,以下是一些关键术语的解释,帮助投资者在学习过程中避免混淆。 通过掌握这些术语,投资者可以更深入地理解股指期货市场的运作机制。

通过万利期货开户网预约开户,商品期货、金融期货、期权品种均可享受全国最低手续费的优惠,有意咨询开户微信:见右侧或底部微信,有专人一对一指导开户服务! 返回列表